※本記事は私個人の方針メモです。投資判断は自己責任で。FXは為替変動・スワップ変動・制度変更などのリスクがあります。

はじめに:2026年は人生100年時代の折り返し地点

あけましておめでとうございます!

2026年は私にとって特別な年です。50代から「55歳までに投資資産を1億円にする」という計画が本格始動する時期だからです。これまで数年かけて投資の基礎を学び、ポートフォリオ構築の経験を積んできました。その知見を活かし、今年からはより戦略的で実行力のある投資方針へ進化させます。

この記事では、2026年の投資方針を具体的にお伝えします。NISAの活用方法、個別株の選定基準、外貨投資への挑戦、そして何よりリスク管理の考え方までを、実践的なプロセスとともに公開します。50代から資産形成を始めたい方、あるいは既に投資を始めているけれど方針に迷っている方にとって、具体的なロードマップになればと思います。

月10万円の自動積立でベース資産、個別株で2倍を目指す

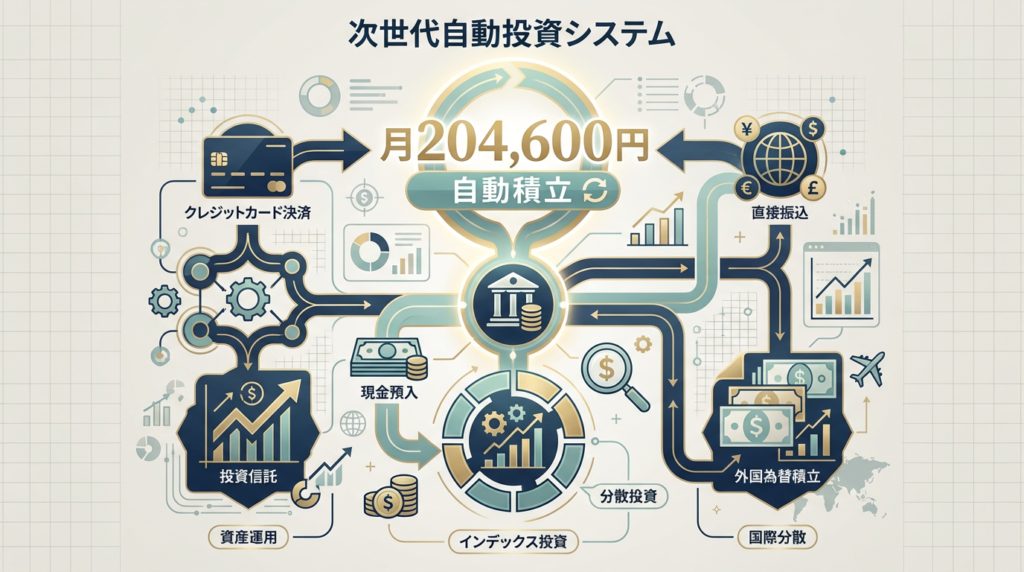

月間積立投資の全体像:毎月204,600円を自動化する

投資を続けるために最も大切なのは、感情を排除することだ。毎月「今月は投資しようかな」と判断していたら、市場が下がった時に躊躇する。そして、底値では投資できなくなる。

だから私は、月間204,600円の積立をすべて「予約」してしまった。銀行から自動的に引き落とされ、指定された日に自動的に買付される。つまり、私の意思が介入する余地がない。これが、規律ある投資を実現するコツだ。

月合計:204,600円の内訳は以下の通りだ。

- NISA(つみたて投資枠):98,900円/月 → クレジットカード積立で自動引き落とし

- 中国株インデックス(NISA成長 + 特定口座):5,700円/月 → 現金積立(毎営業日)で自動引き落とし

- 外貨投資(FX・レバレッジ1倍):100,000円/月 → 6通貨分散で自動積立

決済方法は3つに分かれている:

- クレカ積立:98,900円/月(ポイント還元の効率化)

- 現金積立(毎営業日):5,700円/月

- FX自動積立:100,000円/月

この構造により、無感情で継続的な投資が可能になる。

つみたて投資枠:月98,900円で「複利の力」を全力で使う

つみたて投資枠の方針:15年間の継続投資で複利の力を信じる

つみたて投資枠について、私が最初に悟ったのは「利回りを気にしすぎると、判断が狂う」ということだ。

投資信託の利回りは市場全体に左右される。どんなに優良な投資信託でも、不況局面では−30%になる。その時に「この投信は今年−10%だから、別の投信に乗り換えよう」なんて判断をしたら、底値で売却することになる。最悪だ。

だから、つみたて投資枠は「結果を見ない」くらいの覚悟で臨む。 私の前提は明確だ:年120万円(つみたて投資枠の満額)を、毎月約98,900円のペースで15年間継続投資する。 仮に年利6%のリターンが得られた場合、15年後のポートフォリオ規模は約2,800万円になる。

投資総額1,800万円(120万円 × 15年)が、複利の力で約2,800万円に成長する。その差の1,000万円が「複利による利益」だ。 細かい利回りの変動なんて関係ない。むしろ、市場が下がった時も上がった時も同じ金額で買い続ける「ドルコスト平均法」の力で、平均買値は自動的に最適化される。時間が全てを解決する。

なぜ15年か。私の投資計画は「55歳までに1億円」という目標だが、その先も見据えている。65歳で年金がもらえるようになるまで、つみたて投資枠は継続する前提だ。つまり、55歳から65歳の10年間も、毎月同じペースで積立を続けることになる。その間に、成長投資枠の個別株投資から得た利益を、つみたて投資枠に組み込むか、別途保有するか、という戦略的な判断も加わる。

つみたて投資枠の配分:4つのファンドで世界に分散投資

私がつみたて投資枠で毎月投資するファンドは、以下の4つだ。

1. eMAXIS Slim 米国株式(S&P500):月44,000円

米国を選ぶ理由は、シンプルだ。日本は人口減少で経済成長率が低い。一方、アメリカは移民を受け入れることで人口が増加し続けている。テクノロジー企業の集中度も高い。S&P500という米国大型株500社の平均は、過去30年で年利8%程度のリターンを出している。

月44,000円を15年積み立てれば、複利で約1,000万円以上になる。これが「守りの中核」だ。

2025年までは月40,000円の投資だったが、2026年からインドネシア株投資を撤廃し、その資金をS&P500に振り向けることにした。理由は「成長投資枠を個別株に集中させたい」という方針転換だ。つみたて投資枠はシンプルに、米国・世界・日本・新興国の4本柱に絞ることで、判断の複雑さを排除した。

発注:毎月7日にクレカ積立で自動引き落とし。2026年2月7日が次回発注だ。

2. eMAXIS Slim 全世界株式(オール・カントリー):月33,000円

米国一極集中のリスクを回避するため、全世界の先進国・新興国に分散投資するファンドも入れた。このファンドは、米国の割合が約50%で、残りはヨーロッパ、日本、アジア、その他地域だ。

米国だけが成長するわけではない。世界経済全体の成長を享受する、という考え方だ。手数料も安く(信託報酬0.1%以下)、長期保有に適している。

発注:毎月7日にクレカ積立。

3. 日経平均高配当利回り株ファンド:月11,900円

日本株投資も入れている。理由は「配当利回り」だ。このファンドは、日本株の中でも配当利回りが高い企業(主に電力、金融、不動産など)を集めたもの。

日本経済は成長しないかもしれないが、配当は確実に出る。つまり、インカムゲイン(配当による収入)と、キャピタルゲイン(売却益)の両方を狙うハイブリッド投資だ。

月11,900円は、つみたて投資枠全体の約12%に相当する。バランスの取れた配分だ。

発注:毎月9日にクレカ積立。

4. eMAXIS Slim 新興国株式インデックス:月10,000円

最後は新興国だ。中国、インド、ブラジル、メキシコなど、成長期待が高い国々の株式に投資するファンド。

米国や先進国は既に成熟している。一方、新興国はこれからの成長が期待できる。ただし、変動幅が大きく、リスクも高い。

だからこそ、毎月10,000円の小口で「ドルコスト平均法」を活用する。市場が上がった時も下がった時も、同じ金額で買うことで、平均買値を最適化する。

発注:毎月7日にクレカ積立。

つみたて投資枠の小計:月98,900円

| ファンド | 月額 |

|---|---|

| S&P500 | 44,000円 |

| オール・カントリー | 33,000円 |

| 日経高配当 | 11,900円 |

| 新興国 | 10,000円 |

| 合計 | 98,900円 |

この4つのファンドで、米国、世界、日本、新興国という4層の地域分散を実現している。

成長投資枠と特定口座:個別株の集中投資と中国インデックスの毎日積立

成長投資枠の新しい位置付け:「積立」ではなく「集中投資」へシフト

これまで、成長投資枠を「積立投資」として運用していた時期もあった。しかし、2026年から私はこの戦略を大きく転換する。

成長投資枠は「徹底的に調査した個別株への集中投資」が本体となる。

つみたて投資枠で「世界経済への分散投資」を行いながら、成長投資枠では「厳選した個別企業への集中投資」でハイリターンを目指す。この二層構造が、「55歳までに1億円」という目標達成を可能にする。

中国インデックスの毎営業日積立:月5,700円で反発に備える

ただし、成長投資枠が100%個別株投資というわけではない。中国株インデックスのみ、毎営業日積立で自動運用する。

- SBI・中国A株インデックス・ファンド(NISA成長):毎営業日200円

- auAM レバレッジ・ハンセン中国ファンド(特定口座):毎営業日200円

月に約20営業日で計算すると、月合計約5,700円(4,000円+1,700円程度)の積立になる。

なぜ、中国インデックスだけを積立で運用するのか

中国株は私の「中期的な反発シナリオ」に基づいている。2025年の中国経済は停滞していたが、2026年以降、政府の経済刺激策が打たれる可能性が高い。その時に備えて、毎営業日小口で「既にポジションがある状態」を作っておくのだ。

ボラティリティが大きい資産だからこそ、毎営業日積立で平均化する。仮に中国株が−50%になっても、全体投資額の約5%程度の資産クラスなので、全体ポートフォリオへの影響は限定的だ。

一方、中国の反発局面が来た時、「ゼロから投資」ではなく「既に毎営業日積み立てている状態」があるかないかで、最終的なリターンは大きく変わる。

この中国インデックス積立は、「備え」と「チャンス」を同時に実現する戦略だ。

個別株投資:「集中投資」で100%リターンを目指す

集中投資の基本スタンス:1銘柄100万円程度の中期投資

ここからが、私の投資の「本気度」が問われる部分だ。

成長投資枠(NISA)と特定口座を合わせた個別株投資は、毎月15万円の継続的な追加ではなく、「これは絶対に成長する」という銘柄を選んで、100万円程度の規模で集中投資し、半年から1年程度で勝負をつけるという戦略だ。

つまり、私のポートフォリオは:

- 同時保有銘柄数:3~5社程度(厳選した銘柄にのみ資金を集中)

- 1銘柄あたりの投資額:100万円程度

- 保有期間:半年~1年(中期投資)

- 目標リターン:100%以上(投資額の2倍を目指す)

投資タイミング:機会を見つけた時の「一括投資」

この構造により、「毎月定額で積立」という無感情な投資ではなく、「市場と企業を徹底的に分析した上での戦略的投資」が可能になる。

初月の「仮説検証投資」:3銘柄への段階的投資で決算を待つ

2026年1月から、私は個別株への集中投資を本格始動させる。ただし、いきなり1銘柄に100万円を投資するのではなく、まず「投資仮説の検証」を目的とした慎重なアプローチを取る。

初月(1月)の投資戦略:3銘柄への分散投資で仮説を検証

私が注目している「最も確信度の高い銘柄」は、現在3社に絞られている。いずれも成長産業に属する企業だ:

- 情報・通信業界 × 2社(AI関連、DX関連)

- サービス業界 × 1社(看護関連)

これら3銘柄に対して、以下のペースで段階的に投資を開始する:

- 各銘柄に週2万5,000円~3万円の買付

- 月間で各銘柄あたり約10万円~12万円の投資

- 3銘柄合計で月間約30万円~36万円の投資枠を使用

この段階的投資の目的は、シンプルだ。「1月後半から2月に決算が発表される銘柄なので、その決算結果を見て、自分の投資仮説が正しかったかを検証する」ということである。

例えば:

- 銘柄A(AI関連・情報通信):決算で売上成長率が予想の120%達成 → 仮説が強化される

- 銘柄B(DX関連・情報通信):決算で営業利益が予想と同程度 → 仮説が維持される

- 銘柄C(看護関連・サービス業):決算で売上が前期比マイナス → 仮説が揺らぐ

1月の投資イメージ(3銘柄への段階的投資)

| 銘柄 | 業界 | 1週目 | 2週目 | 3週目 | 4週目 | 1月合計 | 決算予定 |

|---|---|---|---|---|---|---|---|

| 銘柄A(AI関連) | 情報・通信 | 27,500円 | 27,500円 | 27,500円 | 27,500円 | 110,000円 | 1月後半~2月 |

| 銘柄B(DX関連) | 情報・通信 | 27,500円 | 27,500円 | 27,500円 | 27,500円 | 110,000円 | 1月後半~2月 |

| 銘柄C(看護関連) | サービス業 | 30,000円 | 30,000円 | 30,000円 | 30,000円 | 120,000円 | 2月~3月 |

| 月間合計 | – | 85,000円 | 85,000円 | 85,000円 | 85,000円 | 340,000円 | – |

決算後(2月以降):仮説の検証結果に基づく対応

1月後半から2月の決算を見た後、私の戦略は以下のように分岐する。

仮説が「強化」された銘柄:本格的な集中投資へ移行

例えば、銘柄Aが決算で好決算を出したとする。その時点で、私は以下のような判定を行う。

- 現在のポジション:約10万円(1月中の段階的投資の合計)

- 追加投資額:約90万円

- 合計ポジション:100万円

この100万円のポジションを、「半年~1年の中期保有」で、100%以上のリターンを目指す。

つまり、決算結果をポジティブに受け取った時点で、その銘柄に対して集中投資を加速させる、ということだ。

仮説が「維持」された銘柄:様子見継続

決算が「予想通り」の結果だった場合は、追加投資は行わない。代わりに、現在のポジション(約10万円~12万円)を保有し続けながら、以下を追跡する:

- 今後の四半期決算で、さらなる成長の兆候があるか

- 経営陣のコメント(新規事業、海外展開など)で、追加的なポジティブ要素がないか

- 業界全体のトレンド、競合環境に変化がないか

こうした観察を通じて、「このまま保有を続けるべきか」または「別の有望な銘柄に乗り換えるべきか」を判断する。

仮説が「揺らいだ」銘柄:追加投資は一切行わない。様子見継続

決算で「期待値を下回る」結果が出た銘柄については、追加投資は一切行わない。

ただし、「大幅下落でない限りは損切もしない」という方針を取る。つまり:

- 1月のポジション(約10万円~12万円)は保有し続ける

- 2月以降、経営陣のコメント、業界ニュース、次の決算などを注視

- 改善の兆候が見られれば、その時点で状況を再評価

- 株価が大幅に下落した場合のみ、損切りを検討

この「待つ」というスタンスは、短期的なリターンよりも「仮説が本当に崩壊しているか」を時間をかけて検証する、という考え方に基づいている。

仮説が「完全に崩壊」した場合:初めて損切りを実行

決算結果が極めて悪い、あるいは企業に構造的な問題があることが判明した場合、および株価が大幅下落した場合は、その時点で損切りを実行する。

ただし、通常の悪決算程度では損切はしない。あくまで「完全な崩壊」と判断した時のみ、という慎重な姿勢を保つ。

決算結果による分岐パターン

| シナリオ | 決算内容 | その後の対応 | 追加投資 |

|---|---|---|---|

| 好決算 | 売上成長率+25%、営業利益+40% | 2月以降に約90万円を追加投資→合計100万円ポジション化。6~12ヶ月保有で100%リターンを目指す | あり(約90万円) |

| 平凡決算 | 売上成長率+10%、営業利益+5% | 1月のポジション(約10万~12万円)を保有し続ける。今後の四半期決算や業界ニュースを追跡。追加投資は行わない | なし |

| 悪決算(軽度) | 売上成長率+3%、営業利益±0% | 1月のポジション(約10万~12万円)を保有し続ける。大幅下落でない限りは損切もしない。次の決算まで様子見 | なし |

| 悪決算(重度)&大幅下落 | 売上成長率−5%以下、営業利益−20%以上、かつ株価が−30%以上下落 | 完全な仮説崩壊と判断。損切り実行し、資金を他の有望な銘柄へ回すことも検討 | なし(損切り) |

中期保有フェーズ(決算後3ヶ月~6ヶ月):仮説の進捗を監視

投資から約3~4ヶ月後、初めての「仮説検証」を行う。

- 企業の事業進捗は予想通りか

- 競合環境に変化はないか

- 株価は妥当な水準か

この検証の結果:

- 仮説が強化されている場合:継続保有、あるいは買い増しも検討

- 仮説が揺らいでいる場合:様子見、またはポジション調整

- 仮説が完全に崩壊している場合:損切り実行

保有期間の完結(6ヶ月~1年):利益確定と次のチャンスへ

投資から約6~12ヶ月後、最終的な売却判定を行う。

- 100万円が150万円以上になった場合:50%(50万円)を利益確定して、残り50万円は継続保有するか再検討

- 100万円が200万円になった場合:初期目標(100%リターン)達成なので、全量売却

売却後の利益は、特定口座の「投資準備金」として蓄積し、次の「集中投資チャンス」に備える。

個別株選定の3つの基準:徹底的な調査が必須

私が企業を選ぶ時の基準は3つだ。

基準1:業界の成長性

その企業が属する業界が、本当に成長しているのか。衰退産業に属する企業は、どんなに優良でも将来性は限定的だ。

例えば、2026年の成長産業は:

- AI・機械学習関連(特に生成AIの実用化段階)

- 半導体・電子部品(生成AI需要の拡大)

- 医療・バイオテクノロジー(高齢化による需要増)

- クリーンエネルギー(脱炭素化の加速)

これらの業界に属する企業を優先的に調査する。

基準2:相対的な競争優位

その業界内で、その企業は勝ち組なのか。

「AI関連」というだけでは不十分だ。AI関連企業でも、弱小企業と大手では全く違う。私が見るのは:

- 市場シェアは上昇しているか

- 営業利益率は業界平均より高いか

- 顧客満足度やネット・プロモーター・スコア(顧客推奨度)は高いか

数字で確認できる競争優位性が必要だ。

基準3:株価の割安性と成長ストーリーの現在地

最後は、「今が買い時か」という判断だ。

いくら優良企業でも、株価がPER(株価収益率)50倍で買うのは愚かだ。同じ企業でもPER20倍まで下がったら、同じ業績でも投資価値は倍になる。

重要なのは「成長が市場に織り込まれているか」である。例えば:

- 決算で好決算が出たのに、なぜか株価が下がった → 既に市場は期待していた

- 業績は平凡だが、新サービスの潜在性に市場がまだ気づいていない → 買い時

私は、投資信託のアナリストレポートや専門サイトではなく、企業の決算説明資料や経営者インタビューを自分で読む。その上で「市場が見落としている成長機会」を探すのだ。

個別株選定の実践的プロセス:シンプルに2ステップに絞る

個別株選定のプロセスを、シンプルに2ステップに絞った。

ステップ1:候補業界の選定

経済ニュースや業界レポートから「今、注目すべき業界」を3~5つ程度決める。例えば「生成AIの実用化加速」「新興国への投資リスク軽減」「ヘルスケア関連の需要増」といった具合だ。

私の場合、2026年の候補業界は以下を想定している:

- 生成AI・機械学習関連(特にエンタープライズ向けソフトウェア)

- 半導体・電子部品製造(生成AI需要の拡大により、GPUやメモリの需要増)

- 医療・バイオテクノロジー(高齢化と新薬開発の加速)

- クリーンエネルギー関連(脱炭素化と電力需要の増加)

- 看護・介護関連(高齢化に伴う人手不足の解決)

これらの業界から、「最も確信度が高い業界」を選んで、詳細調査に進む。

ステップ2:企業スクリーニング

選んだ業界内で、時価総額100億円~1000億円程度の上場企業をピックアップする。大型株は既に評価が市場に織り込まれているし、小型株は流動性リスクが高い。中堅企業がちょうど良い。

この段階での判定基準は:

- 市場シェアは上昇傾向にあるか

- 営業利益率は業界平均より高いか

- 顧客指標(新規顧客増加、顧客満足度)は改善しているか

こうした数字で「客観的な競争優位」を確認した企業が、集中投資の候補となる。

外貨投資:FXで通貨分散を実現し、円依存度を低減する

外貨投資の目的:日本円依存を減らす資産の耐久性

2026年から、私は新たに「外貨投資」を本格化させる。これまで、投資資産のほぼすべてが日本円建てだった。しかし、ここ数年の円安進行を見ていると、円だけに依存することのリスクが明白だ。

外貨投資の目的は、シンプルだ:「日本円依存を減らし、資産の耐久性を高める」ことである。

インフレ率の高い国の通貨を保有することで、実質的な資産価値の目減りを防ぐ。また、円安が進行した場合、外貨資産は自動的に評価額が上がる。これは、ポートフォリオ全体の「ヘッジ効果」となる。

外貨投資の形態:FX(レバレッジ1倍)で月10万円の積立

外貨投資の形態は「FX」とする。ただし、レバレッジは「1倍」に固定する。つまり、外貨を購入する際に、借金をして投資するのではなく、手持ち資金の範囲内で買うということだ。

レバレッジ1倍を選ぶ理由:

- 手数料を最小限に抑える(レバレッジをかけると手数料が高くなる)

- 強制ロスカット(損失が一定水準に達すると自動売却)のリスクを完全に排除

- 「長期保有を前提とした外貨積立」に最適

毎月10万円を、以下の配分で自動積立する:

| 通貨 | 配分比率 | 月額投資 |

|---|---|---|

| 米ドル(USD) | 55% | 55,000円 |

| ユーロ(EUR) | 15% | 15,000円 |

| 豪ドル(AUD) | 5% | 5,000円 |

| 南アフリカランド(ZAR) | 5% | 5,000円 |

| トルコリラ(TRY) | 10% | 10,000円 |

| ブラジルレアル(BRL) | 10% | 10,000円 |

| 合計 | 100% | 100,000円 |

6通貨の戦略的配分:「核」「準核」「循環」「スパイス」の4層構造

この6通貨の配分には、戦略的な意図がある。

「核」:米ドル(USD)55%

米ドルは、世界経済の基軸通貨だ。もし円が極端に弱くなっても、ドルなら世界中どこでも価値を失わない。また、米ドルは金利が高く、長期保有による利息収入も期待できる。

月55,000円を毎月積み立てることで、ドル資産を着実に増やしていく。5年で330万円のドル資産が構築される。これが「守りの中核」だ。

「準核」:ユーロ(EUR)15%

ユーロは、欧州統一通貨として安定性が高い。ドルほどではないが、国際通貨としての価値も大きい。

月15,000円の積立で、ドルとの相関性を低くしつつ、先進国通貨としての価値を保有する。

「循環」:豪ドル(AUD)5%

豪ドルは、コモディティ価格と連動しやすい通貨だ。商品市場の変動に敏感なため、「循環」的な値動きをする。

月5,000円の小口投資で、経済サイクルの変動に備える。

「スパイス」:高金利通貨(ZAR、TRY、BRL)合計25%

南アフリカランド、トルコリラ、ブラジルレアルは、いずれも「高金利通貨」だ。金利が年5~10%近くあるため、長期保有による利息収入が期待できる。

ただし、これらの通貨は「荒い」。つまり、値動きが大きく、政治的リスクも高い。

だから、配分を「合計25%」に制限する。全体ポートフォリオを壊さないまでの範囲で、高リターンの可能性に賭ける、というスタンスだ。

月5,000円(ZAR)+ 月10,000円(TRY)+ 月10,000円(BRL)= 月25,000円

5年間で150万円の高金利通貨資産が構築される。金利収入だけで、年7.5万円~15万円の利息が期待できる。

外貨投資の実行ルール:「売却は基本的に行わない」保有を前提

外貨投資の重要なルールがある:「基本的に売却しない」ということだ。

外貨投資の目的は「資産の耐久性」であり、短期的な為替変動で売却するのではなく、長期保有を前提としている。

つまり:

- 毎月コツコツと外貨を積み立てる

- 為替が円高になっても、売らない(逆に買い時と考える)

- 為替が円安になっても、急いで売らない(既に目的を達成している)

特に高金利通貨は、毎年の利息(インカムゲイン)が入ってくる。この利息を再投資することで、複利効果を享受する。

つまり、外貨投資は「長期資産防衛」の一部であり、短期的なトレード目的ではないのだ。

2025年との大きな変更点:「成長投資枠を個別株に集中させる」へのシフト

変更点1:外貨投資(FX・レバ1倍)を新たに月10万円で開始

従来:外貨投資なし

2026年:月10万円のFX積立で6通貨分散(USD 55%、EUR 15%、AUD 5%、ZAR 5%、TRY 10%、BRL 10%)

理由:日本円依存を低減し、資産の耐久性を高める

変更点2:成長投資枠を個別株集中投資へ完全シフト

従来:複数の新興国インデックス投信を積立

2026年:1銘柄100万円の個別株集中投資(同時保有3~5社、保有期間半年~1年、目標リターン100%以上)

理由:年利20%以上のリターンを追求するため

変更点3:個別株選定プロセスを「ステップ1・2」に絞る

従来:ステップ1~5まで全て実施

2026年:ステップ1(候補業界選定)、ステップ2(企業スクリーニング)のみを実行

削除内容:決算資料・四季報精読、SNS調査、投資仮説シート作成は実行しない

理由:市場で確認できる「客観的な競争優位」を判定基準とし、詳細分析よりも実行スピードと意思決定の効率性を重視

変更点4:S&P500投資を月40,000円から月44,000円に増額

従来:インドネシア株(月5,000円)を成長投資枠で保有

2026年:インドネシア株を廃止し、その資金をS&P500へ振替

理由:成長投資枠を個別株に特化させ、つみたて投資枠をシンプルな「4本柱」に統一

変更点5:インド株投資の完全廃止

従来:たわらノーロード インド株式 Nifty50(月100円)を成長投資枠で保有

2026年:完全廃止

理由:新興国投資はつみたて投資枠(新興国インデックス月10,000円)で既にカバーされているため

変更点6:初月の「仮説検証投資」で決算を見極める

従来:いきなり100万円規模の集中投資

2026年:初月は3銘柄への段階的投資(各銘柄月10万円~12万円)で「仮説検証」を実施し、1月後半~2月の決算結果を待ってから本格的な集中投資へ移行

理由:初めての大型集中投資であり、決算というファクトを踏まえたリスク管理のために検証フェーズを設ける

月間投資総額と投資スケジュール

修正後の月間投資内訳(1月)

| 項目 | 月額 | 備考 |

|---|---|---|

| NISAつみたて投資枠 | 98,900円 | 4ファンド、クレカ積立(7日・9日発注) |

| 中国株インデックス | 5,700円 | 毎営業日積立、NISA成長+特定口座 |

| 外貨投資(FX) | 100,000円 | 6通貨分散、レバ1倍 |

| 個別株「仮説検証投資」 | 約340,000円 | 3銘柄への段階的投資(AI関連、DX関連、看護関連) |

| 月間合計 | 約544,600円 | 1月は「決算検証期間」のため投資規模が大きい |

通常月(2月以降)の想定投資額

パターン①:1銘柄が好決算だった場合(最も想定される)

| 項目 | 月額 | 備考 |

|---|---|---|

| NISAつみたて投資枠 | 98,900円 | 通年継続 |

| 中国株インデックス | 5,700円 | 通年継続 |

| 外貨投資(FX) | 100,000円 | 通年継続 |

| 個別株「集中投資」追加 | 約90,000円 | 好決算銘柄への追加投資 |

| 月間合計 | 約294,600円 | 通常オペレーション |

パターン②:複数銘柄が好決算だった場合(積極的展開)

| 項目 | 月額 | 備考 |

|---|---|---|

| NISAつみたて投資枠 | 98,900円 | 通年継続 |

| 中国株インデックス | 5,700円 | 通年継続 |

| 外貨投資(FX) | 100,000円 | 通年継続 |

| 個別株「集中投資」追加 | 約180,000円 | 複数銘柄への追加投資 |

| 月間合計 | 約384,600円 | 積極的展開 |

2026年の年間投資額目安

- 1月(決算検証期間):約544,600円

- 2月~12月(通常月 × 11ヶ月):約294,600円 × 11 = 約3,240,600円

- 年間合計:約3,785,200円

ただし、個別株の好決算銘柄の数により、実際の投資額は変動する可能性がある。

特定口座の役割:NISAの限度を超える個別株投資の受け皿

NISA成長投資枠は年間240万円が非課税枠だ。しかし、私の個別株投資規模を考えると、NISAだけでは不足する可能性がある。

また、集中投資で利益が出た場合、その利益を再投資するには、課税口座(特定口座)が必要になる。

そこで、2026年から特定口座でも個別株投資を並行して行う計画だ。

特定口座での投資:

- 毎営業日200円のレバレッジ・ハンセン中国(継続)

- 利益が出た個別株銘柄の再投資受け皿

- 必要に応じて新規個別株投資

特定口座での投資は、NISA枠と異なり、売却益に20.315%の税金がかかる。ただし、「上限がない」という利点がある。

つまり、「年始のNISA成長投資枠で銘柄Aに100万円投資し、半年で150万円になって売却」し、その50万円の利益を「特定口座で新規銘柄Bに50万円追加投資」という使い方ができる。

税務管理:確定申告に向けた記録ルーチン

NISA非課税と特定口座課税の分離管理

NISA口座で得た利益は非課税だが、特定口座で得た利益には20.315%の税金がかかる。

記録ルーチンは:

- NISA非課税枠の記録:毎月の積立額、買付タイミング、現在の含み益・含み損をExcelで整理

- 特定口座の記録:売却益、配当金、手数料などを別途記録。年間の合計利益を計算

- 月次・四半期ごとの確認:NISAと特定口座のポートフォリオを統合し、全体の含み益・含み損を把握

- 年間決算:12月末に全ポジションを評価し、確定申告の準備を開始

配偶者との意思合わせ:「1億円計画」への家族の理解

投資を始める前に、最も重要なのは「配偶者との意思合わせ」だ。

初月に家族とリスク・目標を共有し、以下の点について合意形成を図る:

- 「55歳までに1億円」という目標の背景と意図

- 年間投資額(約380万円)が家計にもたらす影響

- 個別株投資に伴うリスク(最悪のシナリオでは投資額の50%以上が失われる可能性)

- 外貨投資と外国株式への投資による為替リスク

- 中期・長期的な家族の資金計画への影響

家族の理解が得られれば、投資判断がぶれず、長期的な規律ある投資が可能になる。

2026年の投資方針:本気の一年

2026年は、私の投資人生の「本気の年」だ。

つみたて投資枠で「世界経済への分散投資」の土台を固めながら、成長投資枠では「個別株集中投資」でハイリターンを追求する。そして、外貨投資で「円依存を低減」し、資産全体の耐久性を高める。

月間204,600円の自動積立により、感情は介入しない。代わりに、個別株選定の「2つのステップ」と、決算という「ファクト」を軸に、戦略的な投資判断を重ねる。

55歳までに1億円を達成するためには、「積立の力」と「集中投資の利回り」の両立が必須だ。2026年は、その両立を実現する最初の一年となる。

まとめ

2026年の投資方針は明確です。 つみたて投資信託で年120万円の基盤構築、個別株集中投資で100%リターン追求、外貨投資で円依存の低減。この三層構造を、月204,600円の自動投資で実行します。

65歳までの長期ビジョンを持ち、「55歳までに1億円」という中間目標に向かって、本気で投資に取り組みます。

感情を排除し、時間と複利の力を信じる。これが、50代からの資産形成を成功させるシンプルな方法だと考えています。

2026年、一緒に本気で投資に取り組んでいきましょう。

コメント